Eigentlich die schwierigste Börsendisziplin ...

Doch noch nie war Kurzfrist-Trading so einfach!

Einfach. Schnell. Traden!

Langfristige Investments sollten (mit hohem Depotanteil) das Fundament eines jeden Portfolios bilden, kurzfristige Tradings (mit kleinem Depotanteil) die Spitze. Und natürlich ist Kurzfrist-Trading nicht für jeden geeignet, denn es braucht die tägliche Bereitschaft, konsequent, diszipliniert und emotionslos den Vorgaben eines erfolgreichen Handelsansatzes zu folgen.

Der Kurzfrist-Trader nutzt schon seit 2006 erfolgreich die schnellen Gewinnmöglichkeiten der Märkte, und mittlerweile wird rein regelbasiert auf Basis hochmoderner Computerprogramme gehandelt, die in mehrstufigen Filterverfahren die lukrativsten Kurzfrist-Trends aufspüren. Sie sind herzlich eingeladen, den Kurzfrist-Trader kostenlos und völlig unverbindlich kennenzulernen. Folgen auch Sie ganz einfach den Transaktionen des Musterdepots, das von einem einzigartigen Anlageroboter gesteuert wird. Denn:

Der BOTSI®-Advisor (BOTSI® steht für Best-of-Trends-System-Investment) ist ein nach neuesten wissenschaftlichen Erkenntnissen zur Trendfolge entwickelter Anlageroboter zur aktiven Steuerung von Aktienportfolios. Mit seiner Hilfe werden börsentäglich die jeweils trendstärksten Aktien aus einem großen Anlageuniversum rein regelbasiert herausgefiltert und in ein Musterdepot aufgenommen. Die Titelauswahl basiert dabei ausschließlich auf solchen Trend- und Momentum-Indikatoren, deren Mehrwert in international renommierten wissenschaftlichen Studien nachgewiesen wurde.

Mit dem Kurzfrist-Trader können Anlegerinnen und Anleger das vom BOTSI®-Advisor regelbasiert gesteuerte Musterportfolio bequem und einfach eins zu eins nachbilden. Denn Abonnenten erhalten alle Kauf- und Verkaufssignale des BOTSI®-Advisors sowie konkrete Empfehlungen zur Umsetzung.

Das Musterdepot investiert in maximal fünf trendstarke Aktien aus einem erweiterten Champions-Universum, wobei zu jeder Empfehlung auch geeignete Derivate-Alternativen genannt werden. Die Gewinne in der historischen Rückrechnung sind herausragend:

+22,8% p.a.!

Das Kurzfrist-Trader-Musterdepot hat in der Rückrechnung seit dem Jahr 2000 durchschnittlich 22,8% jährlich gewonnen.

Während sich die boerse.de-Fonds und boerse.de-Gold unserer Meinung nach sehr gut als breites Fundament eines Portfolios eignen, bieten sich die BOTSI-basierten Trendfolgestrategien hervorragend als Beimischung zur Steigerung des Ertragspotenzials an.

Doch noch nie war Kurzfrist-Trading so einfach!

Einfach. Schnell. Traden!

Der BOTSI-Advisor®

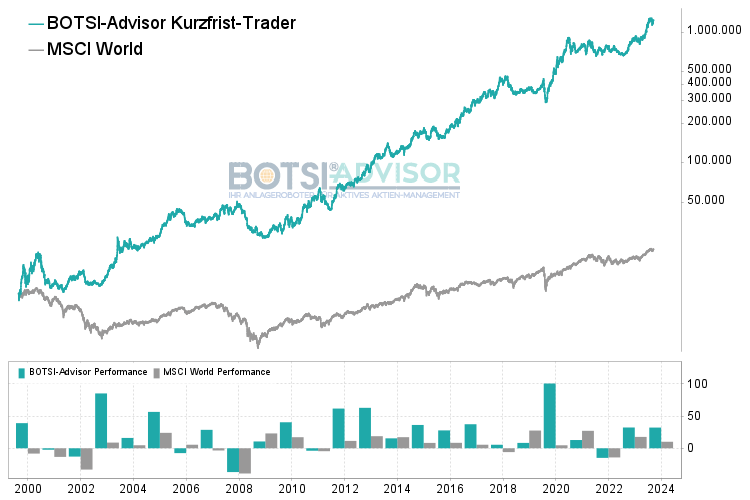

Kurzfrist-Trader im Vergleich

Quelle: Eigene Berechnung | boerse.de

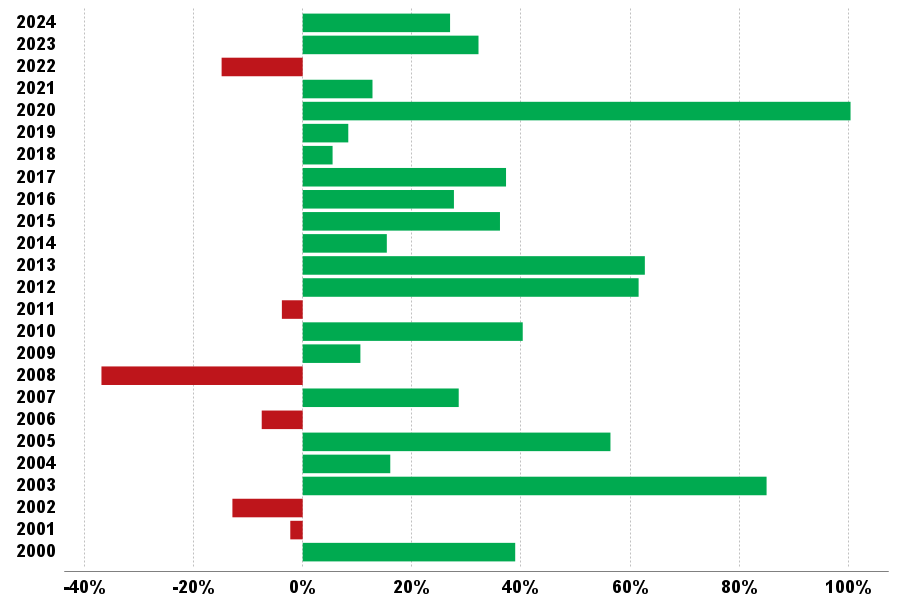

Renditen BOTSI-Advisor® Kurzfrist-Trader

Quelle: Eigene Berechnung | boerse.de

Seit Start der Rückrechnung am 31.12.1999 überzeugt der BOTSI®-Advisor mit einer deutlichen Outperformance, denn in diesem Zeitraum errechnet sich für den MSCI World ein Plus von 139,8%, während das Musterdepot Kurzfrist-Trader 16.137,4% gewonnen hat. Damit beträgt die Outperformance des BOTSI®-Advisors 19,2 Prozentpunkte p.a.!

Im Online-Bereich können Sie alle Trades und Statistiken überprüfen. Wenn Sie den Gratis-Zugang für den Kurzfrist-Trader jetzt kostenlos und völlig unverbindlich anfordern, erhalten Sie in wenigen Minuten den Zugang zum riesigen Kurzfrist-Trader-Online-Bereich mit den aktuellen Empfehlungen. Und börsentäglich vor der Börseneröffnung erscheinen die neuen Musterdepot-Empfehlungen für die Börseneröffnung.

Ihre Vorteile als Nutzer des Kurzfrist-Trader:

| ✔ | Einzigartige Anlagestrategie! |

| ✔ | BOTSI-Advisor für das Kurzfrist-Trading! |

| ✔ | Ideal für die Umsetzung einer Core-Satellite-Strategie! |

| ✔ | Regelbasiert gesteuertes Musterdepot! |

| ✔ | Trendportfolio mit maximal 5 Positionen! |

| ✔ | Durchschnittlich nur 16 Tage Haltedauer! |

| ✔ | Rund 98 Trades jährlich! |

| ✔ | Schnelle Trading-Gewinne! |

| ✔ | Für Aktien- und Derivate-Trader! |

| ✔ | Bequem und einfach umzusetzen! |

| ✔ | Empfehlungen täglich vor Börseneröffnung! |

| ✔ | Riesiger Online-Bereich mit Rankings und Auswertungen! |

| ✔ | Hotline für Abonnenten! |

| ✔ | Abonnement inklusive boerse.de-Aktienbrief per PDF! |

Doch noch nie war Kurzfrist-Trading so einfach!

Einfach. Schnell. Traden!

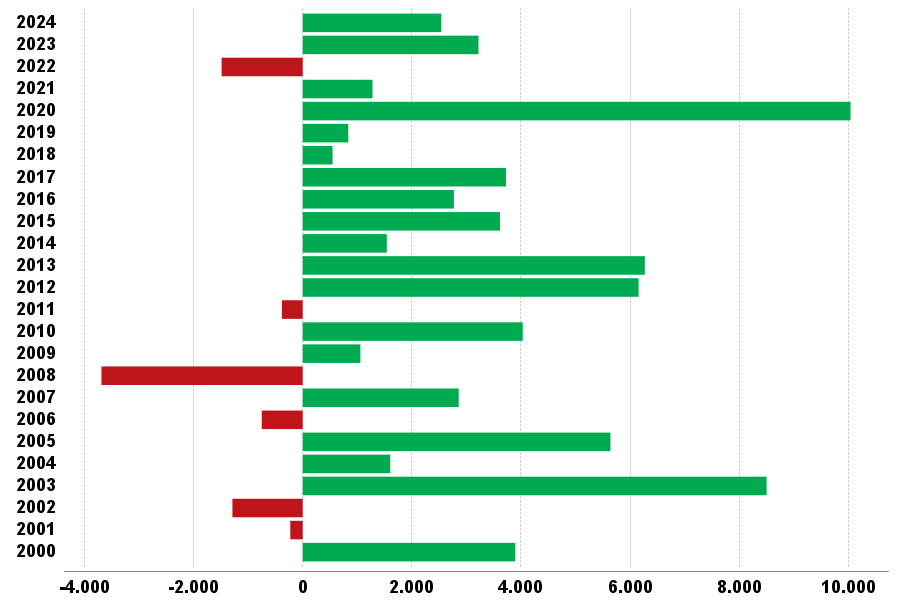

Jahresergebnisse BOTSI-Advisor® Kurzfrist-Trader bei einer jährlichen Startsumme von 10.000 Euro

Quelle: Eigene Berechnung | boerse.de

Die Rückrechnung seit dem Jahr 2000 zeigt für den BOTSI®-Advisor Kurzfrist-Trader in 18 von 24 Anlagezeiträumen positive Ergebnisse, die bis zu 10.040 Euro Gewinn umfassten.

In diesem Zeitraum hat der MSCI World durchschnittlich 3,6% p.a. gewonnen, während sich das Musterdepot um 22,8% p.a. verbessern konnte.

Wer eine Core-Satellite-Strategie verfolgt, startet beispielsweise jedes Jahr mit einem Tradingkapital von 10.000 Euro. Zum Jahresende bietet es sich an, die Trading-Gewinne aus den Satelliten zu entnehmen und diese beispielsweise dem Core-Investment zuzuführen. Analog sollten bei einem negativen Ergebnis den Satelliten wieder Mittel zugeführt werden, sodass das ursprüngliche Trading-Kapital von 10.000 Euro auch wieder im neuen Jahr zur Verfügung steht.

Der Kurzfrist-Trader erscheint dienstags bis freitags vor der Börseneröffnung mit Empfehlungen für die Börseneröffnung und am Samstag mit den Empfehlungen für Montag. Lernen Sie deshalb jetzt den Kurzfrist-Trader unverbindlich kennen.

Jetzt Gratis-Zugang anfordern!

So einfach lässt sich

das Kurzfrist-Trader-Musterdepot nachbilden:

Jetzt den unverbindlichen Gratis-Zugang für den Kurzfrist-Trader anfordern.

Wenige Minuten später erhalten Sie den Zugang zum geschützten Online-Bereich mit dem aktuellen Musterdepot und allen Statistiken. Sie können das Depot sofort nachbilden, oder:

Auf die neuesten Musterdepot-Empfehlungen warten und dann ganz einfach bei Ihrer Bank, Sparkasse oder Ihrem Online-Broker umsetzen. Fertig.

Doch noch nie war Kurzfrist-Trading so einfach!

Einfach. Schnell. Traden!

Highlights aus dem Kurzfrist-Trader

| Titel | Einstieg | Ausstieg | Performance |

|---|---|---|---|

| Nvidia | 05.06.2023 | laufend | +249,44% |

| Meta Platforms (ex Facebook) | 21.07.2023 | 27.05.2024 | +67,08% |

| Nvidia | 04.05.2023 | 01.06.2023 | +47,60% |

| FICO | 25.07.2024 | laufend | +29,65% |

| Netflix | 08.05.2023 | 14.09.2023 | +25,29% |

| Broadcom | 10.09.2024 | 04.10.2024 | +21,48% |

| Eli Lilly | 31.01.2024 | 05.08.2024 | +17,39% |

| Novo Nordisk | 06.01.2023 | 13.04.2023 | +16,49% |

| Novo Nordisk | 07.08.2023 | 08.08.2023 | +16,09% |

| Broadcom | 01.12.2023 | 12.12.2023 | +16,08% |

| Titel | Einstieg | Ausstieg | Performance |

|---|---|---|---|

| Nvidia | 05.06.2023 | laufend | +249,44% |

| Meta Platforms (ex Facebook) | 21.07.2023 | 27.05.2024 | +67,08% |

| Nvidia | 04.05.2023 | 01.06.2023 | +47,60% |

| FICO | 25.07.2024 | laufend | +29,65% |

| Netflix | 08.05.2023 | 14.09.2023 | +25,29% |

| Tesla | 20.10.2021 | 07.12.2021 | +24,56% |

| AutoZone | 01.06.2022 | 18.10.2022 | +22,44% |

| Broadcom | 10.09.2024 | 04.10.2024 | +21,48% |

| Eli Lilly | 30.03.2022 | 18.08.2022 | +19,72% |

| Tesla | 20.12.2021 | 31.12.2021 | +19,40% |

| Titel | Einstieg | Ausstieg | Performance |

|---|---|---|---|

| Tesla | 20.03.2020 | 11.05.2021 | +525,02% |

| Nvidia | 05.06.2023 | laufend | +249,44% |

| Nvidia | 05.05.2020 | 12.02.2021 | +80,01% |

| Meta Platforms (ex Facebook) | 21.07.2023 | 27.05.2024 | +67,08% |

| Nvidia | 04.05.2023 | 01.06.2023 | +47,60% |

| FICO | 25.07.2024 | laufend | +29,65% |

| Netflix | 08.05.2023 | 14.09.2023 | +25,29% |

| Tesla | 20.10.2021 | 07.12.2021 | +24,56% |

| AutoZone | 01.06.2022 | 18.10.2022 | +22,44% |

| JD.com | 15.09.2020 | 02.03.2021 | +22,26% |

| Titel | Einstieg | Ausstieg | Performance |

|---|---|---|---|

| Tesla | 20.03.2020 | 11.05.2021 | +525,02% |

| Nvidia | 13.06.2016 | 25.12.2017 | +285,94% |

| Nvidia | 05.06.2023 | laufend | +249,44% |

| Softbank Technology | 04.07.2016 | 09.06.2017 | +118,80% |

| Nvidia | 05.05.2020 | 12.02.2021 | +80,01% |

| Electronic Arts | 18.11.2014 | 07.10.2015 | +74,01% |

| Meta Platforms (ex Facebook) | 21.07.2023 | 27.05.2024 | +67,08% |

| Ubisoft | 29.09.2017 | 25.06.2018 | +59,06% |

| Take 2 Interactive | 10.03.2017 | 14.02.2018 | +57,33% |

| Nvidia | 04.05.2023 | 01.06.2023 | +47,60% |

| Titel | Einstieg | Ausstieg | Performance |

|---|---|---|---|

| Tesla | 20.03.2020 | 11.05.2021 | +525,02% |

| Nvidia | 13.06.2016 | 25.12.2017 | +285,94% |

| Nvidia | 05.06.2023 | laufend | +249,44% |

| Regeneron Pharmaceuticals | 21.12.2011 | 14.02.2013 | +196,84% |

| Broadcom | 07.04.2014 | 19.08.2015 | +152,31% |

| Netflix | 09.04.2013 | 12.02.2014 | +144,35% |

| Netflix | 07.05.2010 | 25.05.2011 | +143,38% |

| Softbank Technology | 04.07.2016 | 09.06.2017 | +118,80% |

| Nvidia | 05.05.2020 | 12.02.2021 | +80,01% |

| Tesla | 06.06.2013 | 08.05.2014 | +79,59% |

| Titel | Einstieg | Ausstieg | Performance |

|---|---|---|---|

| Tesla | 20.03.2020 | 11.05.2021 | +525,02% |

| Nvidia | 13.06.2016 | 25.12.2017 | +285,94% |

| Nvidia | 05.06.2023 | laufend | +249,44% |

| Regeneron Pharmaceuticals | 21.12.2011 | 14.02.2013 | +196,84% |

| Broadcom | 07.04.2014 | 19.08.2015 | +152,31% |

| Netflix | 09.04.2013 | 12.02.2014 | +144,35% |

| Netflix | 07.05.2010 | 25.05.2011 | +143,38% |

| Eurofins Scientific | 14.03.2005 | 24.01.2006 | +130,67% |

| Softbank Technology | 04.07.2016 | 09.06.2017 | +118,80% |

| Nvidia | 05.05.2020 | 12.02.2021 | +80,01% |

| Titel | Einstieg | Ausstieg | Performance |

|---|---|---|---|

| Tesla | 20.03.2020 | 11.05.2021 | +525,02% |

| Nvidia | 13.06.2016 | 25.12.2017 | +285,94% |

| Nvidia | 05.06.2023 | laufend | +249,44% |

| Regeneron Pharmaceuticals | 21.12.2011 | 14.02.2013 | +196,84% |

| Broadcom | 07.04.2014 | 19.08.2015 | +152,31% |

| Netflix | 09.04.2013 | 12.02.2014 | +144,35% |

| Netflix | 07.05.2010 | 25.05.2011 | +143,38% |

| Eurofins Scientific | 14.03.2005 | 24.01.2006 | +130,67% |

| Softbank Technology | 04.07.2016 | 09.06.2017 | +118,80% |

| Nvidia | 05.05.2020 | 12.02.2021 | +80,01% |

BOTSI®-Advisor –

Die Entwickler:

PD Dr. Hubert Dichtl (links), fachliche Leitung boerse.de Institut und

Thomas Müller (rechts), Inhaber TM Unternehmensgruppe

Factsheet

| Portfolio | Kurzfrist-Trader |

| Anlageuniversum | Aktien Kurzfrist-Trader |

| Positionen maximal | 5 |

| Benchmark | MSCI World |

| Zeitraum | 31.12.1999 - 21.10.2024 |

| Transaktionen seit Start | 4.882 |

| Transaktionen p.a. | 197 |

| Trades seit Start | 2.441 |

| Trades p.a. | 98 |

| durchschnittliche Haltedauer | 16,2 Tage |

| Trefferquote | 50,00% |

| höchster Gewinntrade | 525,02% |

| höchster Verlusttrade | -53,76% |

| durchschnittlicher Gewinn/Trade | 1,67% |

Quelle: Eigene Berechnung | boerse.de

Einfach. Schnell. Traden!

Jetzt kostenlosen und unverbindlichen Gratis-Zugang anfordern!

Doch noch nie war Kurzfrist-Trading so einfach!

Einfach. Schnell. Traden!

Warum Kurzfrist-Trader?

Erfolgreiches

Musterdepot!

Der BOTSI®-Advisor basiert auf wissenschaftlich fundierten Untersuchungen zur Trendfolge. Dabei weist das vom BOTSI®-Trendfolge-Algorithmus regelbasiert gesteuerte Musterdepot im Backtest-Zeitraum seit dem 31.12.1999 ein herausragendes Chance-Risiko-Verhältnis aus.

Einfach

umzusetzen!

Das Musterdepot ist bequem und einfach umzusetzen und bietet sich daher als strategische Ergänzung zum boerse.de-Aktienbrief für eine dynamischere Anlagestrategie an. Denn es geht hier um strategische Investments ganz ohne Emotionen, wobei ein großer Wert auf das aktive Risikomanagement gelegt wird.

Service, Service,

Service!

Der Kurzfrist-Trader erscheint börsentäglich vor der Börseneröffnung mit Empfehlungen für die Börseneröffnung sowie zusätzlich bei Handlungsbedarf. Abonnenten haben Zugriff auf einen riesigen Online-Bereich mit allen Auswertungen, Charts, Rankings und Statistiken.

FAQs

Fragen zum Abonnement

mehr...

Was bietet der Kurzfrist-Trader?

Im Mittelpunkt des Kurzfrist-Traders steht ein aktiv gesteuertes Musterportfolio, das bequem und einfach eins zu eins nachgebildet werden kann. Der Kurzfrist-Trader steht Abonnenten 24 Stunden am Tag, 7 Tage die Woche auf jedem PC, Handy oder Tablet über den geschützten Abo-Bereich zur Verfügung. Der Kurzfrist-Trader präsentiert börsentäglich vor der Börseneröffnung die neuen Empfehlungen. Aufgrund der täglichen Steuerung ist eine explizite Überprüfung auf Sicherheitsverkäufe automatisch gewährleistet.

Im Kurzfrist-Trader-Abo-Bereich befindet sich neben den aktuellen Musterportfolios und Handlungsempfehlungen auch eine Vielzahl an Statistiken und Übersichten. So haben Abonnenten stets Zugriff auf die aktuellen Indikatoren-Rankings, Charts und Kursentwicklungen. Zudem sind im Abo-Bereich die Transaktionen der historischen Simulation hinterlegt, sodass alle Renditeangaben ganz einfach nachvollzogen werden können.

Wann endet der kostenlose und unverbindliche Gratis-Zugang?

Der Gratis-Zugang beginnt mit der Bestätigungsmail und endet am nächsten Tag automatisch. Dabei entstehen keine Gebühren.

Welche Abo-Laufzeiten gibt es?

Der Kurzfrist-Trader kann entweder für 3 Monate oder 12 Monate mit 25% Sonderrabatt abonniert werden.

Wie hoch sind die Gebühren?

Das Jahresabonnement kostet unter Abzug von 25% Sonderrabatt anstatt 26,10 € nur 19,60 € pro Woche bzw. 1019,20 € im Jahr und wird im Voraus berechnet.

Das 3-Monats-Abo kostet 26,10 € pro Woche bzw. 339,30 € für 3 Monate und wird im Voraus berechnet.

Wie kann das Abonnement gestoppt werden?

Das 3-Monats-Abonnement kann jederzeit mit einer Frist von zwei Wochen und das Jahresabonnement mit einer Frist von 4 Wochen zum Ende des Bezugszeitraums gekündigt werden. Die Kündigung funktioniert ganz einfach per E-Mail (kundenservice@boersenverlag.de) oder per Brief an TM Börsenverlag AG, Dr.-Steinbeißer-Str. 10, 83026 Rosenheim. Erfolgt keine Kündigung, verlängert sich das Abonnement um den jeweiligen Bezugszeitraum, wobei Verbraucher mit einer Frist von einem Monat kündigen können (gültig für abgeschlossene Verträge ab dem 01.03.2022). Der Gesamtbetrag für die gewählte Laufzeit wird innerhalb von 7 Tagen abgebucht.

Verlängert sich das Abonnement automatisch?

Erfolgt keine Kündigung, verlängert sich das Abonnement um den jeweiligen Bezugszeitraum, wobei Verbraucher mit einer Frist von einem Monat kündigen können (gültig für abgeschlossene Verträge ab dem 01.03.2022).

Welche Zahlungsmittel stehen zur Verfügung?

Das Abonnement kann ganz bequem per Lastschriftverfahren oder per Paypal bezahlt werden.

Wie funktioniert das Login in den Abo-Bereich?

Das Login erfolgt ganz bequem über www.boersenverlag.de oder über mein.boerse.de. Die persönlichen Login-Daten werden mit der Bestätigungsmail mitgeteilt.

Abonnenten können weiterhin die bestehenden Zugangsdaten nutzen und sich ganz bequem mit Nachnamen und Kundennummer im Abo-Bereich anmelden. Alternativ können die mein.boerse.de-Daten zum Login verwenden werden.

Fragen zum BOTSI®-Advisor

mehr...

Was benötigen Anleger zum Start?

Um die vom BOTSI®-Advisor gesteuerten Musterportfolios nachzubilden, sind lediglich ein Startkapital von mindestens 20.000 Euro für Aktien und ein Wertpapierdepot bei einer Bank, Sparkasse oder einem Online-Broker erforderlich.

Dank einer Kooperation mit Smartbroker+ können Neukunden hier ein kostenloses* Wertpapierdepot eröffnen.

Was bedeutet BOTSI®?

BOTSI® steht für Best-of-Trends-System-Investment. Dahinter verbirgt sich eine rein regelgebundene Anlagestrategie, die systematisch das Trendverhalten der Aktienmärkte ausnutzt, um risikokontrolliert eine attraktive Rendite zu erwirtschaften.

Die Wurzeln der BOTSI®-Strategie gehen zurück auf die Best-of-Two-Strategie, die erstmalig von Dr. Hubert Dichtl und Dr. Christian Schlenger im Jahre 2002 in der Zeitschrift „die bank“ veröffentlicht wurde (Dichtl/Schlenger, 2002). Das primäre Ziel der Strategie bestand darin, institutionellen Kapitalanlegern eine risikokontrollierte Aktienmarktanlage zu ermöglichen. Im Jahre 2017 wurde die Best-of-Two-Strategie auf Basis aktueller wissenschaftlicher Erkenntnisse von Dr. Dichtl und Thomas Müller zur BOTSI®-Strategie weiterentwickelt.

Was macht der BOTSI®-Advisor?

Der BOTSI®-Advisor ist ein nach wissenschaftlichen Erkenntnissen entwickelter Anlageroboter zur Portfoliosteuerung. Im Mittelpunkt stehen jeweils regelbasiert gesteuerte Musterportfolios, die bequem und einfach eins zu eins nachgebildet werden können. Die BOTSI®-Advisor-Musterdepots wurden bis zum Jahr 2000 zurück getestet und haben die Zielsetzung, mit täglicher Risikoüberwachung eine klare Outperformance gegenüber dem MSCI World zu erzielen.

Was sind die Vorteile des BOTSI®-Advisors?

Mit dem BOTSI®-Advisor haben Abonnenten die Möglichkeit, in eine rein regelbasierte, nach wissenschaftlichen Erkenntnissen entwickelte erfolgreiche Anlagestrategie zu investieren, die keinen Platz für menschliche Emotionen (Gier, Angst) lässt.

Während solch professionelle Portfolio-Algorithmen normalerweise nur institutionellen Investoren zur Verfügung stehen, ist der BOTSI®-Advisor auf Privatanleger zugeschnitten. Denn Portfolioanpassungen finden beim Kurzfrist-Trader täglich statt, und die Konzentration auf maximal fünf Positionen ermöglicht die Umsetzung aller Empfehlungen auch mit kleineren Anlagebeträgen.

Dabei können die Musterportfolios ganz einfach mit sehr geringem Zeitaufwand nachgebildet werden. Die klaren Handlungsempfehlungen beziehen sich stets auf die Eröffnung des nächsten Handelstages und können direkt an die Bank, Sparkasse oder den Online-Broker weitergegeben werden.

Was bedeuten die historischen Rückrechnungen des BOTSI®-Advisors?

Die historischen Rückrechnungen zeigen alle Transaktionen und Ergebnisse des BOTSI®-Advisors seit dem Jahr 2000. Mithilfe einer solch langfristigen Simulation kann das Verhalten in Aufwärtstrends, Abwärtstrends und Seitwärtsphasen untersucht werden. Dabei lassen sich aus den Rendite- und Risikokennziffern wichtige Erkenntnisse für Gewinnperspektiven und Verlustphasen ziehen, die es beispielsweise erlauben das Mindestkapital je Anlageuniversum festzulegen.

Doch natürlich sind frühere Wertentwicklungen kein verlässlicher Indikator für künftige Wertentwicklungen. Geldanlagen am Kapitalmarkt sind mit Risiken verbunden, bitte lesen Sie unseren Risikohinweis.

Weshalb Trendfolge?

Viele wissenschaftliche Studien beweisen, dass aktive trendfolgende Anlagestrategien zu einer erheblichen Outperformance gegenüber einer passiven Benchmark (buy-and-hold) führen können. Dabei wird Trendfolge auch als Momentum bezeichnet, und der Momentum-Effekt ist in der wissenschaftlichen Literatur umfassend beschrieben worden. Kein geringerer als der renommierte Ökonom Eugene F. Fama, der 2013 für seine Theorie der informationseffizienten Märkte mit dem Wirtschaftsnobelpreis ausgezeichnet wurde, bezeichnet Momentum als die größte Herausforderung für seine Informationseffizienztheorie.

Wann immer Fragen bestehen, steht unser Anlageservice gerne mit Rat und Tat zur Seite.

Was ist die Relative Stärke nach Levy?

Das von R.A. Levy entwickelte Konzept der Relativen Stärke basiert auf der Annahme, dass die Performance in der Vergangenheit auch Rückschlüsse für die zukünftige Performance erlaubt. Bei der Errechnung der Relativen Stärke nach Levi (RSL) wird der prozentuale Abstand des aktuellen Kurses zum arithmetischen Mittel der 130 vorangegangenen Tageskurse (halbes Jahr) ermittelt. Die Wirksamkeit des RSL-Konzepts wurde von R.A. Levy bereits 1967 wissenschaftlich belegt (Vgl. Levi, R.A. (1967): Relative Strength as a Criterion for Investment Selection, Journal of Finance, Vol. 22, 595-610.)

Was ist das Time Series Momentum?

Dem Time Series Momentum liegt die Überlegung zugrunde, dass Renditen seriell korreliert sind, sich Trends also mit hoher Wahrscheinlichkeit fortsetzen. Ist eine Anlage im jeweiligen Betrachtungszeitraum gestiegen (Renditen größer als Null), bedeutet das ein positives Momentum. Im umgekehrten Fall (Anlage ist gefallen, Rendite kleiner als Null) wird von einem negativen Momentum gesprochen. Das Time Series Momentum beim BOTSI-Advisor (Mom260) wird durch den prozentualen Abstand des heutigen Kurses mit dem Kurs vor 260 Tagen ermittelt und entspricht damit der 260-Tage-Performance. In einer 2012 erschienen Studie der Wirtschaftswissenschaftler Tobias J. Moskowitz, Yao Hua Ooi und Lasse Heje Pedersen wurde nachgewiesen, dass sich mit der Anwendung der Time Series Momentum-Strategie eine signifikante Outperformance erzielen lässt. (Vgl. Moskowitz, T.J., Ooi, Y.H., und Pedersen, L.H. (2012): Time series momentum, Journal of Financial Economics, Vol. 104, 228-250)

Was ist das Momentum nach Jegadeesh/Titman?

Das Momentum nach Jegadeesh/Titman dient dazu, Werte mit einem positiven Trend, also Gewinneraktien, herauszufiltern. Hierzu wird ein Betrachtungszeitraum von einem Jahr herangezogen, wobei die jüngste Kursentwicklung im jeweils letzten Monat ausgeblendet wird. Im Vergleich des Schlusskurses vom vorletzten im Betrachtungszeitraum abgeschlossenen Monats mit dem Monatsschlusskurs vor zwölf Monaten ergibt sich der Momentum Indikator aus der jeweiligen prozentualen Veränderung. Die Profitabilität dieser Momentum-Strategie wurde von N. Jegadeesh und S. Titman in einer Studie wissenschaftlich belegt (Vgl. Jegadeesh, N., und Titman, S. (1993): Returns to Buying Winners and Selling Losers: Implications for Stock Market Efficiency, Journal of Finance, Vol. 48, 65-91)

Fragen zu den Aktien-Empfehlungen

mehr...

Wann bzw. wie schnell kann mit der Umsetzung gestartet werden?

Der Einstieg ist jederzeit möglich. Sobald Sie Ihre persönlichen Zugangsdaten erhalten haben, können Sie auf den Abo-Bereich zugreifen. Dort finden Sie das aktuelle Musterportfolio sowie konkrete Empfehlungen für neue Anleger zu den aktuell bestehenden Positionen.

Wie viel Kapital sollte pro Position eingesetzt werden?

Grundsätzlich werden neue Positionen immer mit 20% des Depotvolumens aufgenommen. Durch die laufenden Kursveränderungen ändern sich diese Gewichte im Zeitablauf. Entsprechend finden neue Teilnehmer zu jeder bestehenden Position den jeweiligen Kapitalanteil für die Nachbildung des Musterportfolios.

Soll ich als Neu-Einsteiger besser die Gewinner oder die Nachzügler des Portfolios kaufen?

Für neue Teilnehmer ist die bisherige Entwicklung der bestehenden Portfoliopositionen unerheblich. Die Empfehlungen für „neue Anleger“ zeigen, welche Werte auf Basis des BOTSI-Advisors jeweils gerade gekauft werden sollten. Und in der aktuellen Depotübersicht sehen Sie den einzusetzenden Kapitalanteil.

Welche Positionen soll ich als neuer Anleger kaufen?

Neue Teilnehmer orientieren sich an den Empfehlungen für „neue Anleger“, die auf einen Blick anzeigen, welche Positionen des Portfolios gerade gekauft werden sollten. Und in der aktuellen Depotübersicht sehen Sie den dafür einzusetzenden Kapitalanteil.

Warum werden im Kurzfrist-Trader Positionen teilweise über einen längeren Zeitraum nicht getauscht?

Die Besonderheit des „Kurzfrist-Trader“ liegt darin, dass eine tägliche Überprüfung hinsichtlich neuer Käufe und Verkäufe stattfindet. Das bedeutet aber nicht zwangsläufig, dass jeden Tag Umschichtungen erfolgen müssen. Einzelne Aktien, die bspw. über einen längeren Zeitraum zu den täglichen Gewinnern zählen, werden in dieser Zeitspanne kontinuierlich im Portfolio gehalten. Mit diesen Titeln lassen sich in aller Regel die hohen Gewinne erzielen. Werden einzelne Titel nach ihrem Kauf sehr schnell wieder verkauft, so bedeutet dies, dass sich der Wert nicht mehr in der Spitzengruppe befindet. Ein schneller Verkauf dient hier eher der Verlustbegrenzung. Somit ist eine geringe Handelsaktivität im Kurzfrist-Trader für den Anleger unter Renditegesichtspunkten zumeist positiv zu sehen.

Fragen zum Online-Bereich

mehr...

Wo finde ich Informationen zu den Unternehmen der verschiedenen Anlageuniversen?

Alle Unternehmensnamen sind mit den jeweiligen boerse.de-Aktien-Tools verlinkt. Dort finden Sie zugehörige Informationen wie bspw. News, Analysen und Fundamentaldaten.

Welche Indikatoren berücksichtigt der BOTSI-Advisor?

Wie in der Bezeichnung BOTSI® (Best-of-Trends-System-Investment) bereits zum Ausdruck kommt, investiert der BOTSI®-Advisor ausschließlich auf der Basis von Trends bzw. Momentum. Hierzu werden vier verschiedene Trend- bzw. Momentum-Indikatoren herangezogen, die sich in zahlreichen wissenschaftlichen Untersuchungen als überlegen herausgestellt haben: Die Relative Stärke nach Levy (1967), Cross-Sectional Momentum nach Jegadeesh/Titman (1993), 200-Tage-GD sowie Time Series Momentum nach Moskowitz/Ooi/Pedersen (2012). Unsere Untersuchungen haben gezeigt, dass die Kombination von verschiedenen Indikatoren langfristig zu robusteren Ergebnissen führt als beispielsweise die Anwendung eines einzelnen Indikators. Dieser Befund deckt sich mit Erkenntnissen aus der Prognoseforschung, wonach die Kombination von verschiedenen Einzelprognosen zu einer Gesamtprognose tendenziell ebenfalls zu robusteren Ergebnissen führt. Dies bedeutet aber nicht, dass bei jedem Börsendienst immer alle vier Indikatoren gleichzeitig zum Einsatz kommen, weil das nicht zwangsläufig immer die „optimale Lösung“ sein muss. So gibt es momentan Strategien, bei denen beispielsweise das Indikatoren-Ranking zunächst nur anhand eines bestimmten Indikators erfolgt und anschließend in Kombination mit dem 200-Tage-GD über eine finale Investition entschieden wird.

Wie arbeitet der BOTSI-Advisor?

Dem BOTSI-Advisor liegt ein auf wissenschaftlichen Erkenntnissen basierender Trendfolge-Algorithmus zugrunde, der vier Indikatoren berücksichtigt. Dabei handelt es sich um die 200-Tage-Linie, als klassisches Maß zum Bestimmen der langfristigen Trendrichtung. Ein weiterer Indikator ist die Relative Stärke nach Levy, mit deren Hilfe die trendstärksten Aktien herausgefiltert werden. Zudem berücksichtigt der BOTSI-Advisor das Time Series Momentum nach Moskowitz/Ooi/Pedersen sowie den Momentum-Indikator von Jegadeesh/Titman.

Wie funktioniert das Ranking des BOTSI-Advisors?

Beim BOTSI-Advisor werden für alle Indikatoren (200-Tage-Linie, Relative Stärke nach Levy, Momentum nach Moskowitz/Ooi/Pedersen, Momentum nach Jegadeesh/Titman) Ranglisten erstellt und daraus ein Gesamt-Ranking ermittelt. Das Musterportfolio investiert immer in die Aktien auf den vordersten fünf Rängen, sofern diese mindestens mit einem festgelegten Sicherheitsabstand über der 200-Tage-Linie notieren. Liegen bspw. nur vier Werte davon entsprechend weit über der 200-Tage-Linie, enthält das Portfolio vier Aktien-Positionen sowie 20% Cash.

Was ist ein Backtest?

Was ist ein Backtest? Ein Backtest ist eine historische Rückrechnung die zeigt, welches Anlageergebnis in der Vergangenheit durch Umsetzung einer Anlagestrategie unter realistischen Bedingungen – idealerweise eine systematische, rein regelgebundene Strategie – erzielt worden wäre. Zu den realistischen Bedingungen gehört beispielsweise, dass ausschließlich die Informationen in die Investmententscheidungen einfließen, die zum jeweiligen Zeitpunkt auch tatsächlich verfügbar waren. Darüber hinaus sollten bei den jeweiligen Investmententscheidungen auch realistische Kosten eingerechnet werden, die bei einer realen Umsetzung tatsächlich angefallen wären. Jeder Transaktion sind 0,1% Spesen zugrunde gelegt, während Dividenden und Steuern nicht berücksichtigt werden. All diese Kriterien werden bei den ausgewiesenen Depotentwicklungen beim Kurzfrist-Trader berücksichtigt. Ein attraktives Anlageergebnis im Rahmen einer historischen Rückrechnung ist keine Garantie für einen zukünftigen Anlageerfolg.

Wie wurde die Equity-Line berechnet?

Die Berechnung der Equity-Line bzw. der Kapitalkurve erfolgte auf Basis einer Simulation aller historischen Trades für das jeweilige Anlageuniversum seit Ende 1999. Dabei wurde von einem Anfangskapital von 10.000 Euro ausgegangen. Neue Positionen wurden stets mit 20% des Depotvolumens aufgenommen. Jeder Transaktion sind 0,1% Spesen zugrunde gelegt, während Dividenden und Steuern nicht berücksichtigt werden. Die Berechnung erfolgt auf Euro-Basis.

Welche Währungen werden berücksichtigt?

Alle Empfehlungen werden auf Basis der Euro-Notierungen generiert.

Was passiert bei außergewöhnlichen Marktbewegungen?

Prinzipiell erfolgen die Depotanpassungen täglich. Auf Basis der Schlusskurse vom Vortag werden die Handlungsempfehlungen für den nächsten Handelstag abgeleitet, sodass eine explizite Überprüfung auf Sicherheitsverkäufe automatisch gewährleistet ist.

Wird mit Stop-Loss-Limits gearbeitet?

Stop-Loss-Limits sind bei den konkreten Aktienempfehlungen nicht nötig, da die Depotanpassungen täglich stattfinden. Derivate-Tradings kommen nur für erfahrene Anleger infrage, die selbstständig Stop-Marken festlegen sollten.

Doch noch nie war Kurzfrist-Trading so einfach!

Einfach. Schnell. Traden!

Jetzt den Kurzfrist-Trader

unverbindlich kennenlernen!

0,00 €

unverbindlicher Gratis-Zugang

(Nur einmal jährlich pro Haushalt!)

Jetzt den Kurzfrist-Trader abonnieren –

inklusive boerse.de-Aktienbrief*!

3 Monate

26,10 €

pro Woche

entspricht 339,30 € / 3 Monate

Unser Tipp:

25% sparen

12 Monate

anstatt 26,10 €

nur 19,60 €

pro Woche

- entspricht 1019,20 € / Jahr

- -25% im Vergleich zum 3 Monats-Abo

* Eventuelle Guthaben aus Aktienbrief-Abonnements werden selbstverständlich gegengerechnet.

Die dargestellten Statistiken basieren auf einer Simulation der Anlagestrategie. Alle Angaben inklusive 0,1% Transaktionskosten, ohne Berücksichtigung von Dividenden und Steuern. Die Wertentwicklung der Vergangenheit lässt jedoch keine Rückschlüsse auf zukünftige Wertentwicklungen zu.