Der boerse.de-Weltfonds investiert nach den Vorgaben der Anlagestrategie Champions-BOTSI, die Sie jetzt über den boerse.de-Depotmanager kostenlos und völlig unverbindlich kennenlernen können. Unser Angebot:

Wenn Ihr Depot ein Anlagevolumen von mindestens 100.000 Euro umfasst und Sie mit ruhiger Hand von Top-Aktien profitieren möchten, dann folgen Sie einfach den Transaktionen des Depotmanager-Musterdepots, das von einem einzigartigen Anlageroboter gesteuert wird. Denn:

Der boerse.de-Depotmanager hat sich das Ziel gesetzt, risikoreduziert systematische Trendgewinne zu erzielen, denn starke Champions-Trends gibt es (fast) immer. Dabei vereint der Depotmanager mit der transparenten, regelbasierten und innovativen zweistufigen Anlagestrategie Champions-BOTSI unseres Erachtens das Beste aus zwei Anlagewelten – die boerse.de-Performance-Analyse zur Identifikation von Champions-Aktien und den BOTSI®-Advisor (BOTSI® steht für Best-of-Trends-System-Investment) zur regelbasierten Auswahl der trendstärksten Champions-Aktien, basierend auf wissenschaftlich fundierten Untersuchungen zur Trendfolge.

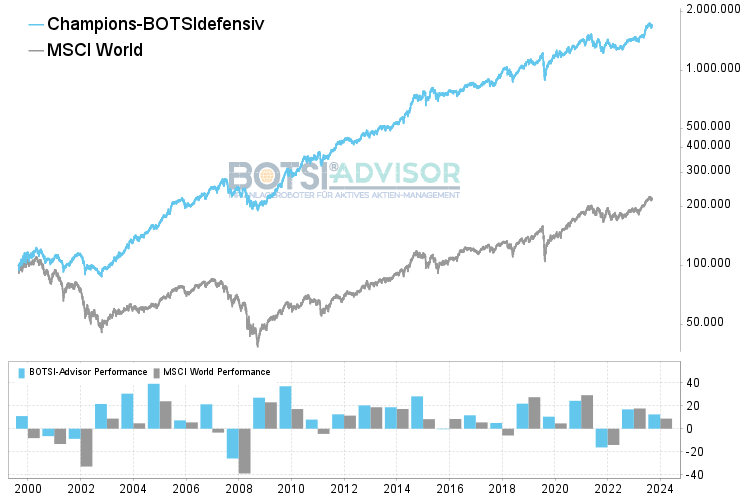

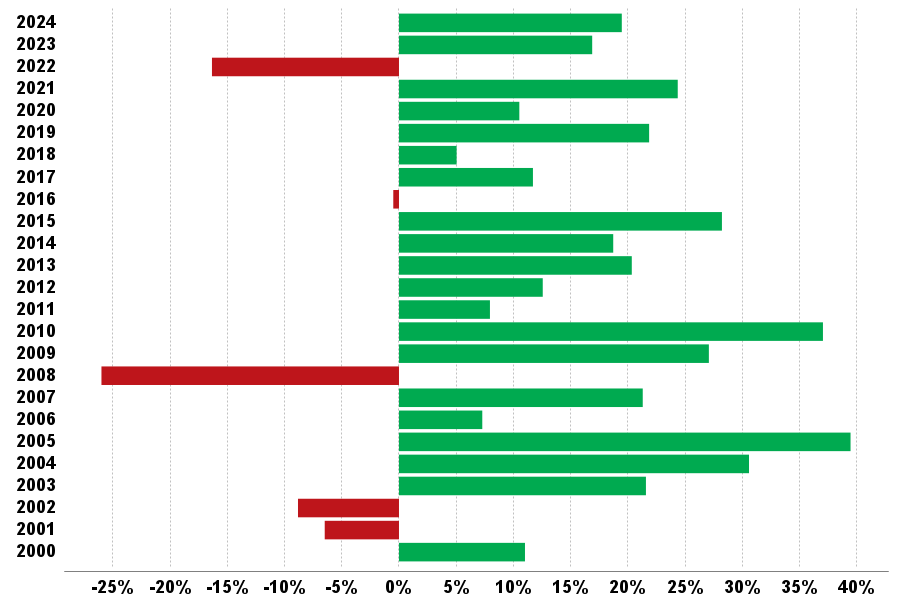

9 Prozentpunkte Outperformance p.a. zum MSCI!

Das Depotmanager-Musterdepot hat in der Rückrechnung seit dem Jahr 1999 durchschnittlich 11,5% jährlich gewonnen und damit gegenüber dem MSCI World trotz niedrigerer Volatilität eine Outperformance von 7,9 Prozentpunkten p.a. erzielt!

Deshalb ist die Anlagestrategie Champions-BOTSI Basis des Asset Managements im boerse.de-Weltfonds.