boerse.de-Weltfonds-Wissen: Verlustvermeidung als zentraler Schlüsselfaktor für langfristigen Anlageerfolg

Vor dem Hintergrund einer nun schon seit Jahren anhaltenden Niedrigzins- bzw. Nullzins- oder gar Negativzinsphase haben es Kapitalanleger heutzutage wahrlich nicht leicht. Während einerseits die Möglichkeiten zum weitgehend risikolosen Kapitalaufbau mithilfe von Zinsanlagen nicht mehr existiert, nimmt andererseits der Druck zu, sich dem Damoklesschwert einer drohenden Altersarmut aufgrund von real abnehmenden gesetzlichen Renten zu entziehen. Vor diesem Hintergrund hat kein geringerer als Friedrich Merz im Rahmen seiner Kandidatur für den Parteivorsitz wieder einmal die Aktienanlage als Ausweg für dieses Dilemma in einer öffentlichen Diskussion ins Spiel gebracht.

Entgegen vieler anderer Anlageformen weist die Aktie in der Tat zahlreiche Vorteile auf. Da es sich bei einer Aktie letztendlich um eine reale Beteiligung an einem Unternehmen handelt, stellt sie somit einen Sachwert dar, also eine Anlage mit Inflationsschutz. Der Anleger partizipiert dabei nicht nur an sämtlichen Wertsteigerungen des Unternehmens, sondern auch an den ausgeschütteten Unternehmensgewinnen, den sogenannten Dividenden. Gegenüber diversen anderen Anlageformen – wie z.B. Immobilien oder auch Schiffsbeteiligungen – weisen Aktienanlagen einen transparenten Marktpreis auf, der auch fortlaufend beobachtet werden kann. Zu diesem Preis kann dabei auch jederzeit ge- oder verkauft werden. Die Aktie stellt somit also ein liquides Anlageinstrument dar.

Weshalb Aktien nun von vielen, insbesondere privaten Kapitalanlegern skeptisch beäugt und teilweise auch gemieden wird, ist darauf zurückzuführen, dass ihre Wertentwicklung nicht konstant verläuft, sondern Schwankungen unterliegt. Als allgemein anerkannte Risikomaßzahl hat sich hierfür die Volatilität etabliert, die sich aus dem Durchschnitt der quadrierten Abweichungen der Renditen von ihrem Mittelwert (durch einfaches ziehen der Quadratwurzel) berechnen lässt. Die Schwankungsbreite lässt sich dabei wieder mal sehr eindrucksvoll in dem turbulenten Börsenjahr 2018 anhand der Renditen des Deutschen Aktienindex DAX ablesen. Während die durchschnittliche Monatsrendite des DAX von Januar bis November 2018 bei ca. -1,18% lag, wies der DAX im April eine Rendite von +4,26% und im Monat Oktober eine negative Rendite von gar -6,53% auf!

Das zentrale Problem liegt nur darin, dass sich Gewinne und Verluste asymmetrisch auf das investierte Kapital auswirken. So führt beispielsweise bei einem eingesetzten Kapital von 100 Euro ein Verlust von 50% zu einem verbleibenden Kapital von 50 Euro. Damit aus diesen jetzt aber wieder die ursprünglichen 100 Euro werden, ist eine Verdoppelung, also eine Verzinsung von 100% erforderlich. Zum Aufholen einer negativen Rendite von -50% ist somit eine positive Rendite von +100% notwendig. Dieses kleine Zahlenbeispiel mag auf den ersten Blick als ein schönes akademisches Zahlenbeispiel erscheinen, das sich sehr gut zur Veranschaulichung der asymmetrischen Auswirkungen von Gewinnen und Verlusten eignet.

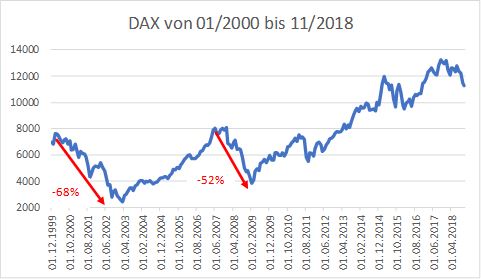

Wie jedoch die nachfolgende Abbildung zeigt, ist das einfache Zahlenbeispiel leider nicht nur rein akademischer Natur, sondern entspricht durchaus der Realität! In der nachfolgenden Abbildung ist die Entwicklung des Deutschen Aktienindex DAX im Zeitraum von Januar 2000 bis November 2018 dargestellt.

Wie aus der Abbildung ersichtlich ist, haben DAX-Anleger über diesen Anlagezeitraum zweimal die bittere Erfahrung machen müssen, dass Verluste von -50% und darüber durchaus realistisch sind! Während ein DAX-Investor während der dot.com-Krise in den Jahren 2000 bis 2002 in der Spitze einen Verlust von ca. -68% hinnehmen musste, betrug der Verlust während der Finanzmarktkrise 2008 immerhin stolze -52%. Diese Entwicklungen haben dann dazu geführt, dass ein Anleger der Anfang 2000 in den DAX investiert hätte – z.B. mittels eines DAX-ETFs – per November 2018 über eine durchschnittliche Jahresrendite von lediglich ca. 2,6% verfügt. Das einfache „Kaufen und Halten“ eines „kostengünstigen“ DAX-ETFs – was von vielen „schlauen Sparfüchsen“ auch als die Nonplusultra-Anlage empfohlen wird – präsentiert sich in diesem Licht durchaus als eine Anlageform mit großen Tücken.

Wie diese einfache, aber durchaus realistische Analyse zeigt, sprechen nachhaltige rationale Gründe für eine intelligente, auf Verlustreduktion ausgerichtete Kapitalanlage. Jenseits von rationalen Argumenten spart eine verlustreduzierte Kapitalanlage auch zahlreiche schlaflose Nächte und schont die Nerven des Anlegers. Diese nahezu triviale Erkenntnis ist dabei nicht nur intuitiver Natur, sondern sogar auch wissenschaftlich nachgewiesen! So hat kein geringerer als der Wirtschaftsnobelpreisträger des Jahres 2002 Daniel Kahnemann zusammen mit Amos Tversky in der prämierten Prospect Theory gezeigt, dass dem positiven Wohlempfinden eines Gewinns ein negatives Unwohlempfinden eines betragsmäßig gleichen Verlustes entgegensteht, das – trotz der betragsmäßigen Gleichheit – in etwa 2,25 Mal so stark ausgeprägt ist.

Wie sich nun Verluste auf eine intelligente und wissenschaftlich fundierte Weise nachhaltig reduzieren lassen, dies wird in einem Nachfolgebeitrag dieser Artikelserie gezeigt. Als Lektion dieses Beitrags sollten Sie auf alle Fälle schon mal folgende Botschaft mitnehmen: Verlustvermeidung schont nicht nur Ihre Nerven sondern auch Ihr Kapital!

P.S.: Durch den Fokus auf risikoreduzierte Aktienmarktrenditen versteht sich der neue boerse.de-Weltfonds (WKN: A2JNZK) als defensiver Depot-Baustein - alle Informationen dazu finden Sie hier. Sie können den boerse.de-Weltfonds ohne Ausgabeaufschlag bei jeder Bank, Sparkasse oder jedem Onlinebroker über die Börse Stuttgart erwerben. Wenn Sie noch kein Depot haben, klicken Sie hier. Und wenn Sie Fragen haben, können Sie unseren Anlegerservice gerne von Montag bis Freitag zwischen 8:30 Uhr und 18:00 Uhr unter der Telefonnummer 08031/20 33 330 anrufen oder eine E-Mail an anlegerservice@boersenverlag.de schreiben.